L’euphorie américaine - 2 décembre 2024

L’élection de Donald Trump a créé un choc asymétrique sur les marchés, favorable à Wall Street et défavorable au reste du monde. Quels facteurs portent Wall Street depuis les élections, et quels sont les risques ?

En écho à 2018, lorsque l’administration américaine s’était engagée dans une guerre commerciale en même temps qu’elle baissait les impôts, les marchés des actions évoluent de manière asynchrone depuis les élections du 5 novembre. Wall Street, dont les gains depuis le début de l’année dépassaient déjà les 20%, a grimpé de 4% supplémentaires, alors que les actions non américaines ont baissé d’environ 1% .

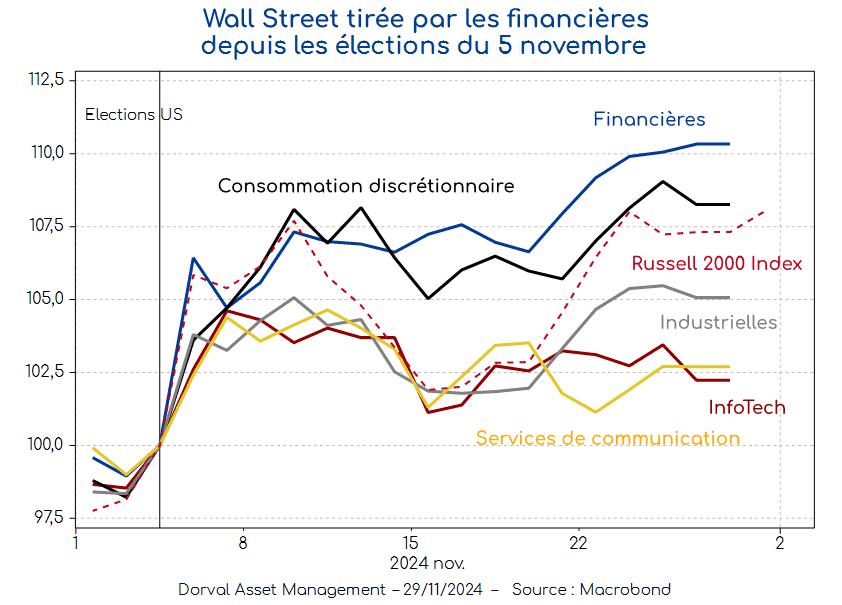

Aux Etats-Unis, le marché a été surtout porté par le secteur financier (+10%), deuxième plus important secteur après celui de l’InfoTech, sur des attentes de dérégulation du secteur. Porté par Tesla, le secteur de la consommation discrétionnaire a aussi brillé. L’indice Russell 2000 des petites valeurs a aussi monté sensiblement, mais encore une fois surtout porté par les petites financières. Les deux secteurs qui étaient les plus porteurs depuis le début de l’année – l’InfoTech et les services de communication – n’ont en revanche que peu profité des changements politiques.

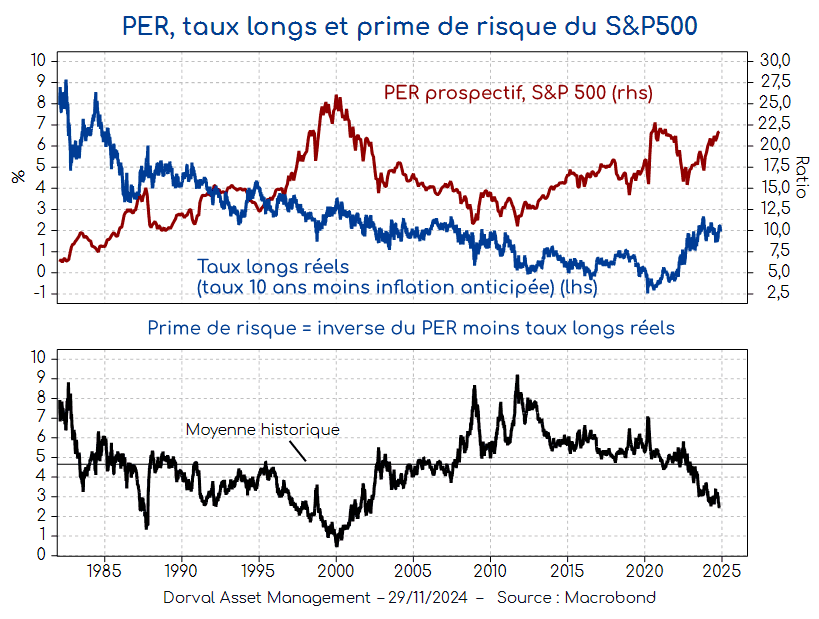

Après deux années de forte reprise boursière américaine et de surperformance notable par rapport aux autres places mondiales, doit-on craindre une « surchauffe » à Wall Street ? Les investisseurs se souviennent par exemple que l’exceptionnalisme américain de 2018 s’était mal terminé, avec une correction de 20% du S&P 500 au quatrième trimestre. La peur d’un retournement similaire – qui s’était d’ailleurs avéré très temporaire – est d’autant plus présente aujourd’hui que la valorisation des actions américaines est de plus en plus tendue. Si l’on exclut l’année du Covid, elle est au plus haut depuis 2001 en termes de PER, alors même que les taux réels à long terme sont remontés à leur niveau de 2007. La prime de risque des actions par rapport aux obligations d’Etat a donc baissé pour atteindre un peu plus de 2% aujourd’hui, soit deux fois moins que sa moyenne historique. Cette prime reste cependant supérieure à son niveau de 1999/2000, lorsqu’elle était passée en dessous de 1 %.

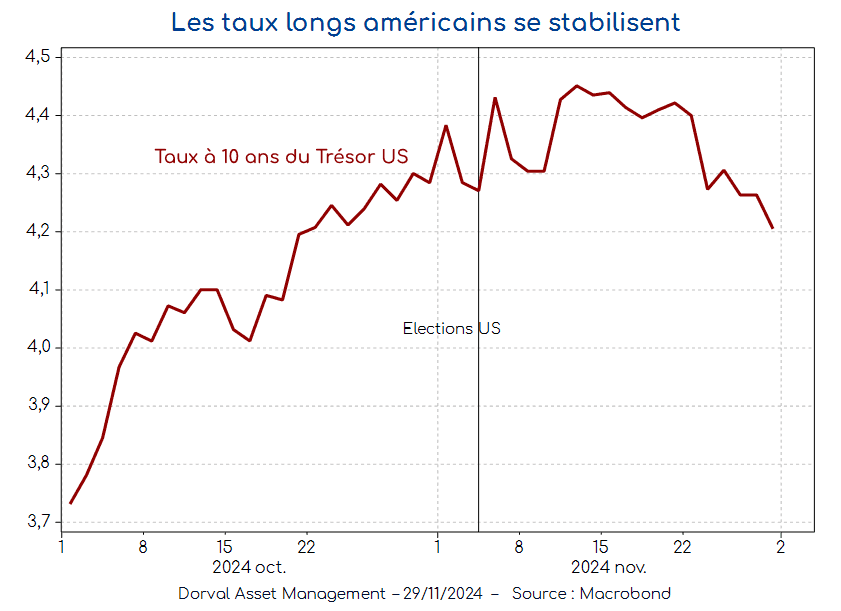

Parmi les facteurs candidats à provoquer une correction, on peut mentionner des déceptions possibles sur l’impact de l’agenda politique domestique sur les bénéfices des sociétés, une guerre commerciale trop agressive qui fragiliserait les perspectives de croissance, et enfin une brutale remontée des taux d’intérêt. Sur ce dernier point, la dynamique récente des marchés est plutôt rassurante, avec des taux à 10 ans qui rebaissent depuis une semaine. Parmi les facteurs favorables, l’inflation mesurée par le déflateur de la consommation est restée au mois d’octobre suffisamment proche de 2%, ce qui maintient intacte l’idée communément admise d’une baisse modérée et progressive des taux de la Fed. A ce stade, nous maintenons donc inchangée notre exposition aux actions dans nos portefeuilles globaux. Nous demeurons cependant vigilants sur les perspectives inflationnistes et commerciales, et sur les risques d’une surchauffe économique qui pourrait stopper le processus de baisse des taux de la Réserve fédérale américaine.