Les soutiens à l’économie mondiale se renforcent - 30 septembre 2024

Les autorités chinoises ont profité du contexte favorable créé par la baisse des taux de la Fed pour annoncer un « quoiqu’il en coûte » de soutien à la croissance. En Europe, l’élargissement de la désinflation accroit la marge de manœuvre de la BCE, qui devrait accélérer la baisse de ses taux d’intérêt.

Dans la dernière livraison de ses prévisions conjoncturelles, l’OCDE décrit un scenario positif de maintien d’une croissance mondiale de 3,2% en 2025, comme en 2024, scénario basé en grande partie sur les gains de pouvoir d’achat permis par la désinflation et sur l’effet de la baisse des taux d’intérêt. Mais dans l’esprit des investisseurs, la crédibilité de ces projections reste très dépendante de la capacité des autorités à endiguer les risques de mauvaises surprises. Le ralentissement du marché du travail américain, la déflation immobilière chinoise, la quasi-stagnation européenne et l’atonie de l’industrie manufacturière mondiale réclament en effet des contrefeux.

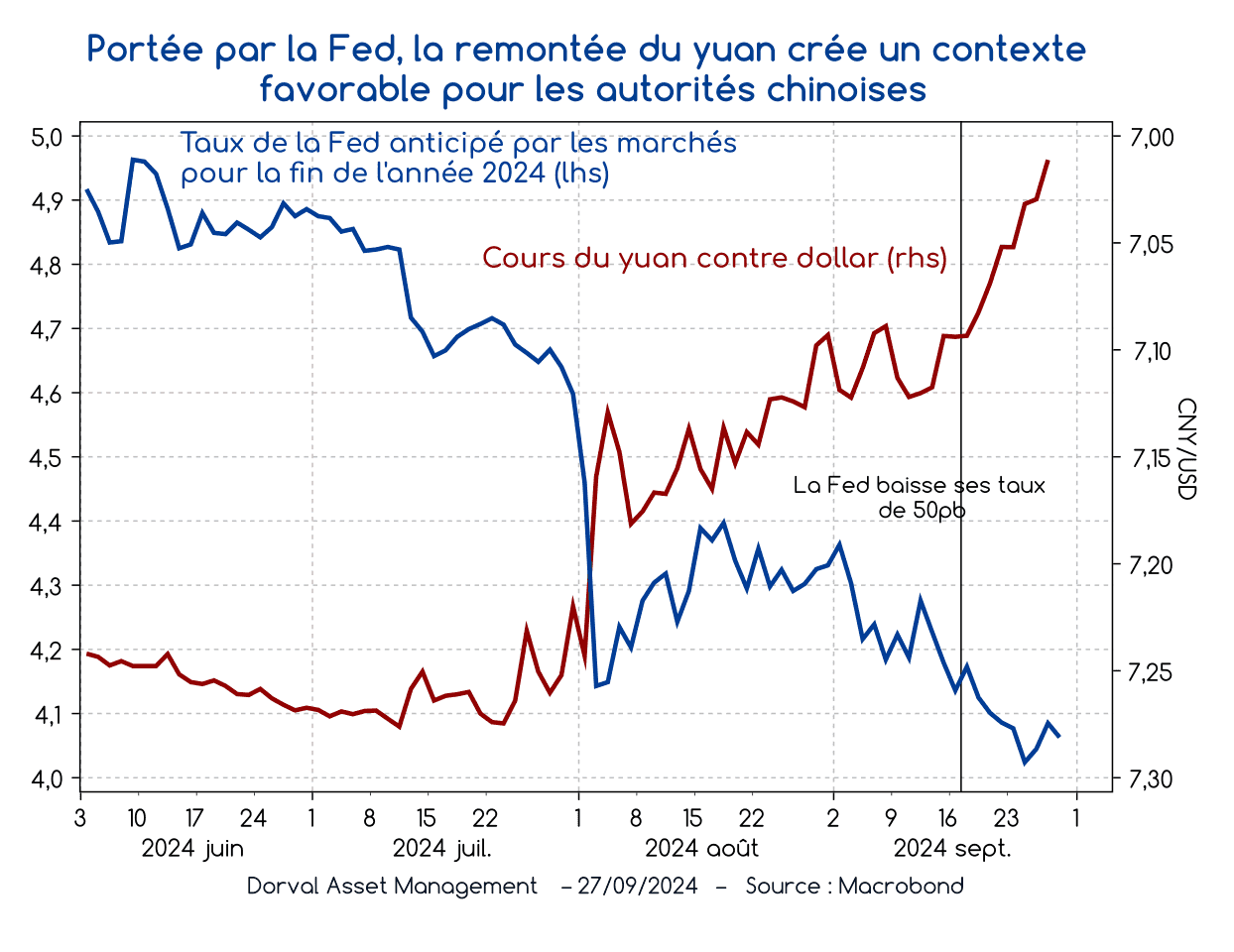

Après une baisse des taux d’intérêt de la Fed de 50 points de base le 18 septembre, c’est au tour de la Chine de rassurer les investisseurs avec un message qui ressemble fortement à un « quoiqu’il en coûte » visant à crédibiliser son objectif de croissance d’environ 5% cette année, et de probablement plus de 4% l’année prochaine. Il est possible que la baisse des taux de la Fed ait permis une accélération du timing de ces annonces, grâce à son impact positif sur la devise chinoise (graphique 1). La remontée du yuan au cours des dernières semaines crée en effet un contexte plus serein pour l’annonce d’un grand plan reflationniste.

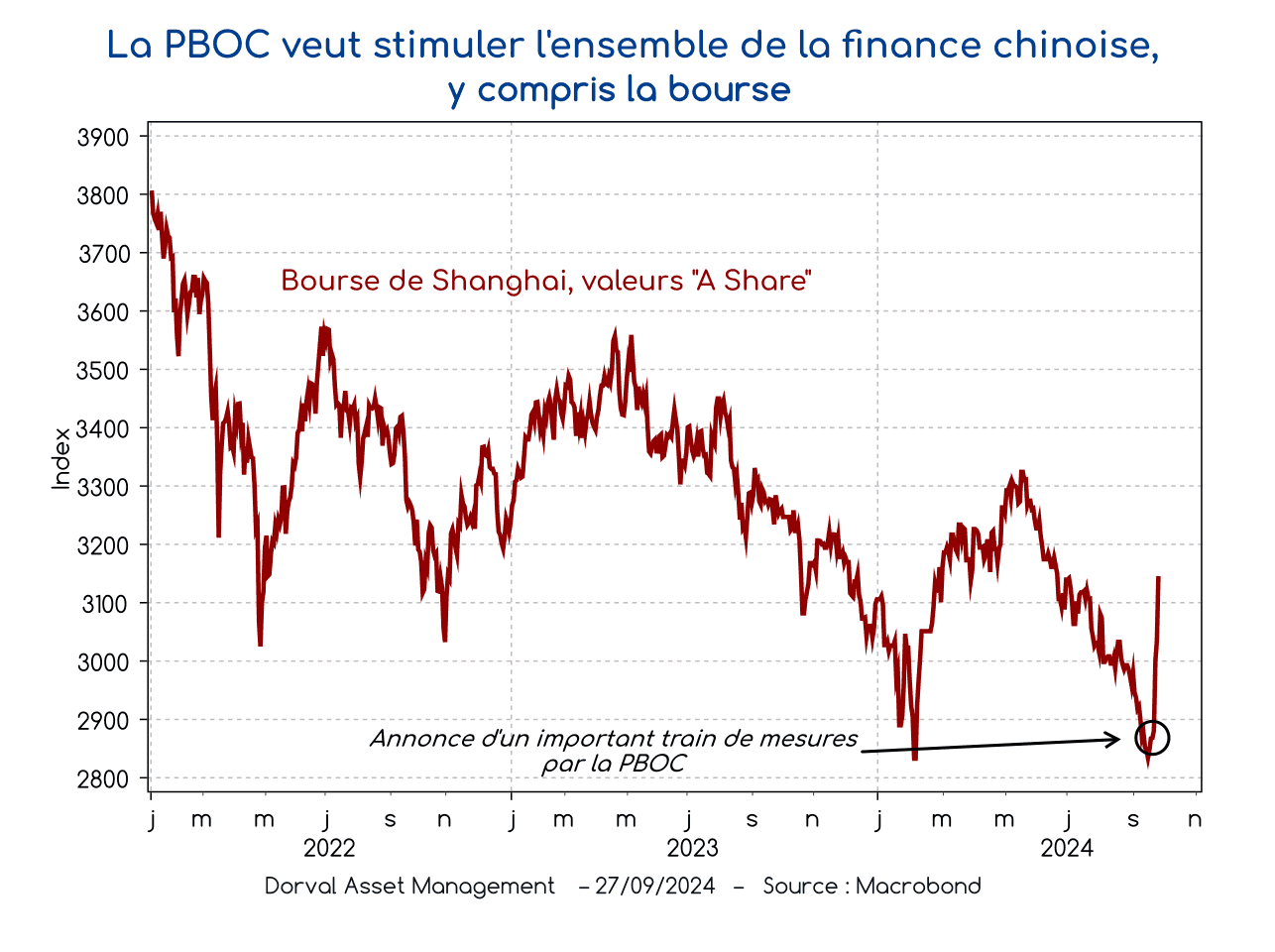

Personne ne peut dire à ce stade quels effets attendre de ces annonces en termes de croissance économique, mais le message prime pour l’instant sur le chiffrage. Les spécialistes de la Chine notent un vrai changement de ton des autorités, marquant la fin d’un déni sur les risques d’une contagion de la déflation immobilière au reste de l’économie. La banque centrale chinoise (PBOC) a annoncé une série de mesures de relance monétaire et financière de grande ampleur, dont des baisses de taux bancaires et hypothécaires, et un soutien au marché des actions (graphique 2). Un renfort du secteur bancaire est aussi prévu. Quant au Politburo, il s’est engagé sur trois points-clés au cours d’une réunion exceptionnelle qui a suivi les annonces de la PBOC. Il s’engage d’abord à davantage utiliser l’arme budgétaire pour des actions contracycliques. Les fuites à la presse chinoise pointent vers des émissions d’obligations d’Etat de l’ordre de 2000 milliards de yuans (soit €256 milliards) dans les mois qui viennent. Le gouvernement annonce par ailleurs vouloir mettre fin à la baisse des prix de l’immobilier, plutôt que de continuer à organiser un « repli ordonné ». Enfin, les autorités chinoises comptent injecter directement du revenu chez les ménages des classes pauvres et moyennes, afin de renforcer la consommation.

La croissance chinoise contribuant à environ un tiers de la croissance mondiale, ces annonces ont bien entendu leur importance. Elles auraient été plutôt malvenues il y a un an, lorsque le reste du monde se débattait avec une inflation trop forte, mais elles sont aujourd’hui stabilisatrices pour l’économie et la finance mondiale.

Pour les multinationales européennes, dont les valeurs de luxe bien entendu, mais pas seulement, c’est évidemment un soulagement : la Chine représente en moyenne environ 20% du chiffre d’affaires des groupes de l’EuroStoxx 50, ce qui explique pourquoi les indices européens bénéficient plus de la reflation chinoise que les indices américains. L’effet est d’autant plus puissant à court terme que les investisseurs étaient devenus très pessimistes à l’égard de la demande chinoise.

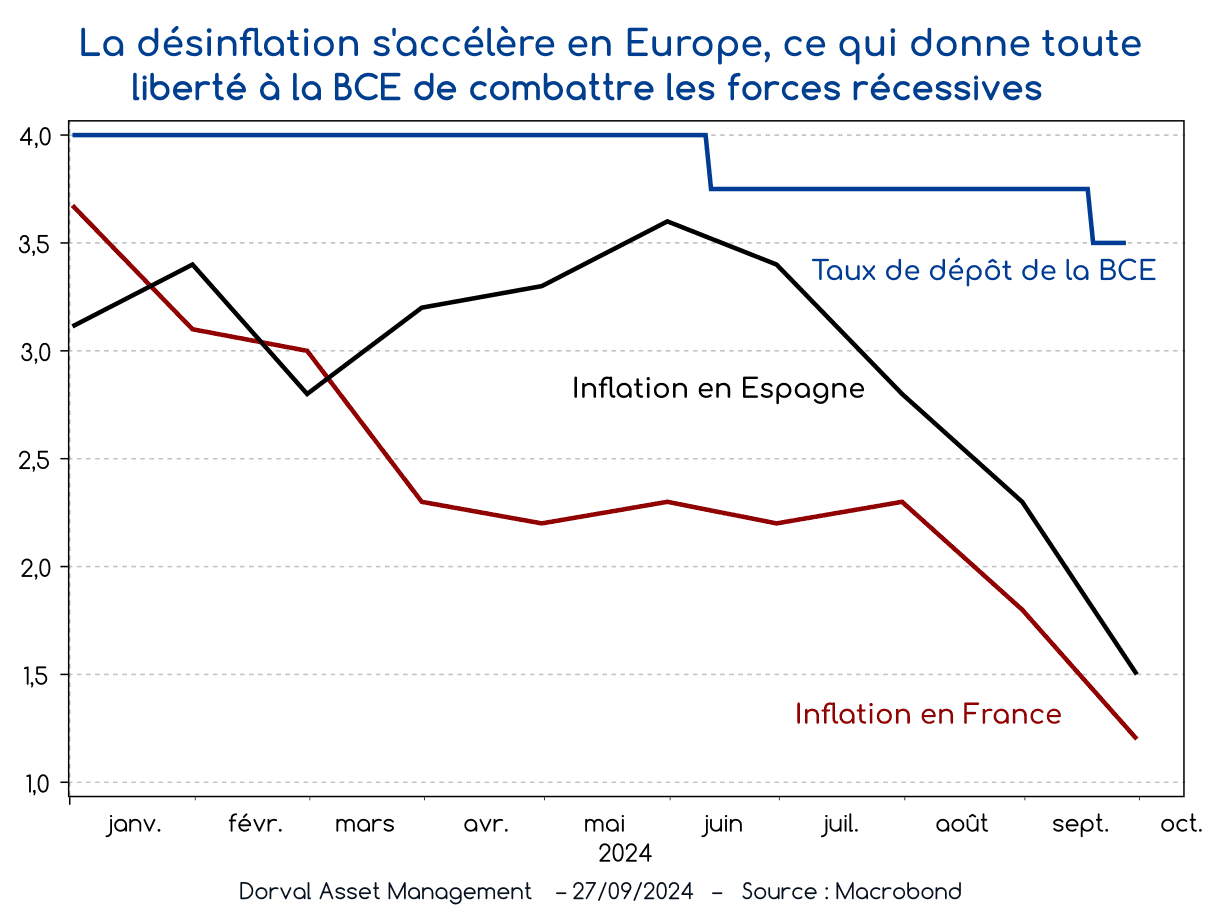

Pour aller plus loin sur les actions européennes, au-delà de l’EuroStoxx 50, il faudra cependant aussi que les soutiens domestiques se renforcent, car l’économie européenne a donné des signes parfois inquiétants au cours des derniers mois. On sait que la politique budgétaire n’a aucune chance de produire ce soutien, ce qui laisse la BCE comme seul maitre à bord. A cet égard, la bonne nouvelle est venue des chiffres d’inflation du mois de septembre en France et en Espagne (graphique 3). L’inflation passe en effet nettement sous les 2% (1,2% en France et 1,5% en Espagne), et la désinflation s’élargit au secteur des services. Ces chiffres renforcent le scénario de soutien à la consommation par gains de pouvoir d’achat, et ils impliquent que la BCE a désormais une plus grande marge de manœuvre pour lutter contre les forces récessives européennes. Nous nous attendons à ce que la BCE accélère la baisse des taux dans les mois qui viennent, ce qui conduirait les taux monétaires à des niveaux de 2% à 2,5% dès le premier trimestre 2025, ainsi que l’anticipent les marchés. Comme la Réserve fédérale américaine, la BCE a désormais les mains libres pour produire une politique pleinement stabilisatrice, d’autant plus que le prix du pétrole reste sage malgré la relance chinoise. Dans nos portefeuilles flexibles globaux et européens, nous maintenons donc notre surpondération en actions.