Les valeurs bancaires de la zone euro sont-elles toujours attractives ? - 25 novembre 2024

Dividendes inclus, les valeurs bancaires de la zone euro ont grimpé de près de 30% depuis le début de l’année. Quels facteurs pourraient soutenir ou au contraire inverser cette tendance favorable ?

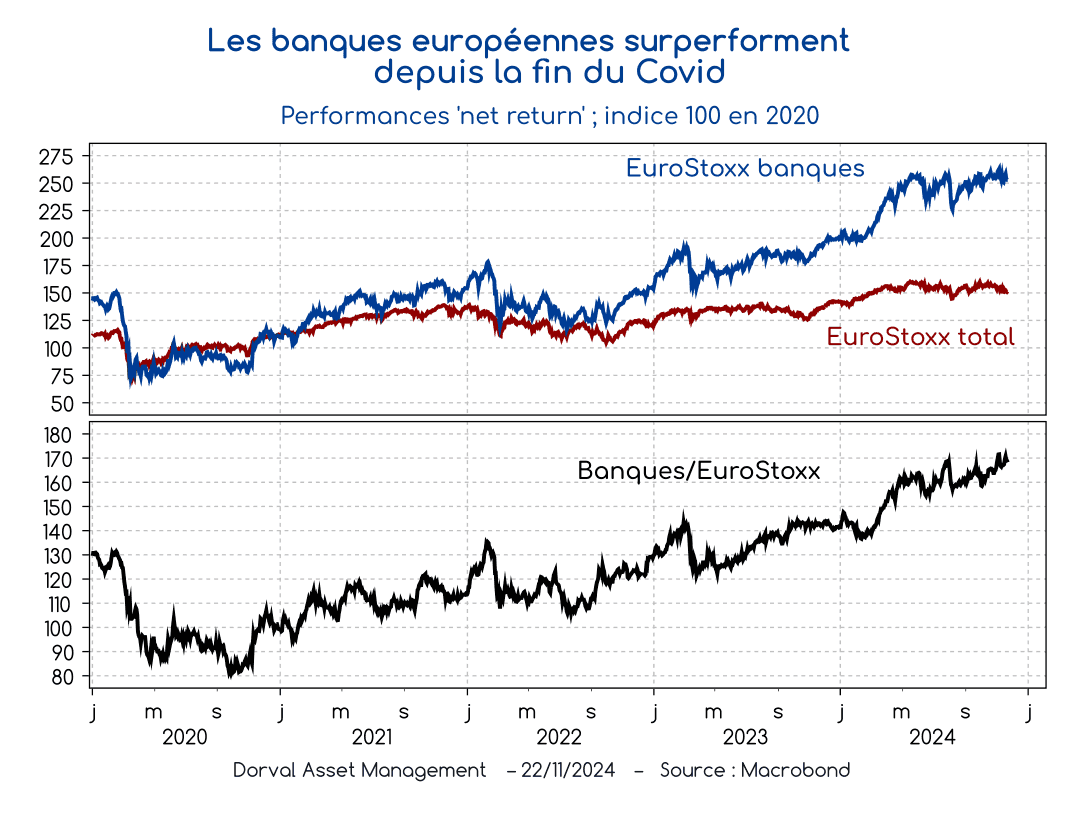

Après avoir plombé les indices boursiers européens pendant près de 15 ans, de 2007 à 2020, les valeurs bancaires de la zone euro surperforment sensiblement depuis la fin de la crise du Covid (graphique 1). Malgré plusieurs corrections lors de la guerre en Ukraine, de la crise bancaire américaine du printemps 2023, des élections françaises de juin 2024 et du « tantrum » boursier du mois d’aout 2024, les banques auront surperformé l’EuroStoxx pendant quatre années consécutives.

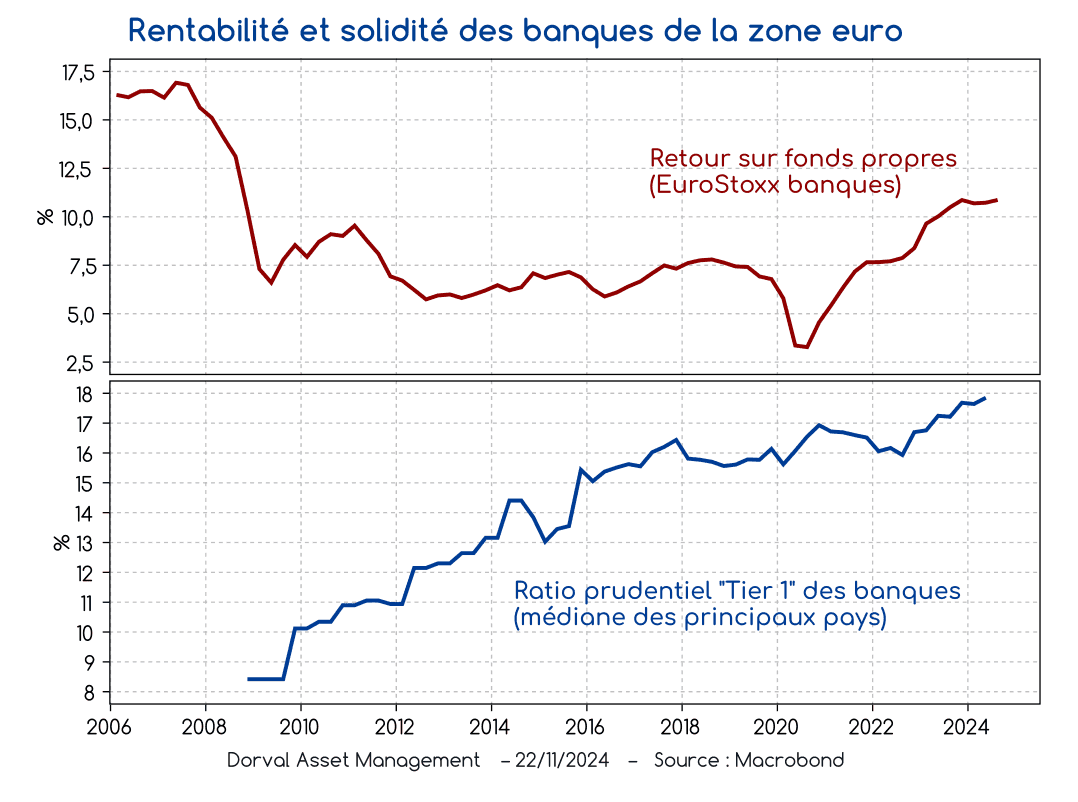

La toile de fonds de cette surperformance est désormais bien connue. La fin des taux d’intérêt négatifs et des fortes et fréquentes augmentations de capital exigées par le régulateur ont changé radicalement la donne. De l’aveu même de son sourcilleux superviseur, la BCE – qui vient de publier son rapport de stabilité financière – les banques européennes sont aujourd’hui rentables et solides (graphique 2). Leurs ratios de fonds propres sont nettement au-dessus des exigences règlementaires, y compris pour les banques les plus faibles, ainsi que les réserves en liquidité.

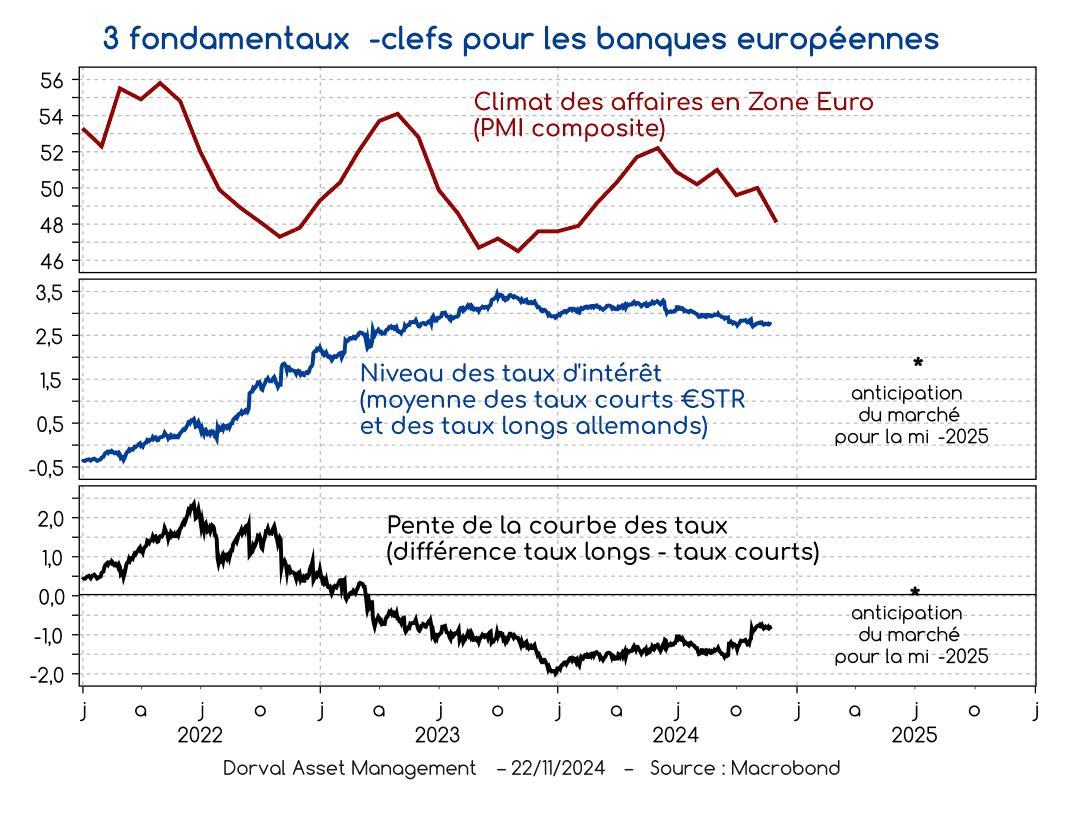

Plusieurs éléments conduisent cependant à s’interroger sur l’avenir. Le climat des affaires s’affaiblit à nouveau en Europe selon les enquêtes PMI préliminaires du mois de novembre, et les taux d’intérêt rebaissent (graphique 3). La baisse des taux d’intérêt aura cependant un impact ambigu sur les banques. Si les taux à court terme baissent sensiblement mais que les taux à long terme baissent peu, le redressement de la courbe des taux pourrait avoir un impact positif. Tout dépendra finalement de l’ampleur de la baisse de tous les taux d’intérêt, et donc du risque d’un scenario de retour aux taux quasi-nuls des années 2010, soit parce que l’économie s’écroule, ou que l’inflation redevient trop faible, ou les deux. Ce risque est remonté récemment, encore plus avec les craintes de guerre commerciale, mais il nous semble encore relativement modeste.

En partie liée à la situation économique, la hausse des faillites d’entreprises constatée en zone euro fait aussi partie des risques à considérer pour les banques. Ce risque est cependant atténué par l’excellente santé financière des ménages, santé soutenue par une épargne abondante et un désendettement qui s’accélère. La BCE estime que la vulnérabilité financière des ménages de la zone euro se situe à son niveau le plus bas depuis au moins 20 ans. Hors scenario Armageddon pour l’économie européenne, la stabilité du système bancaire semble donc assurée.

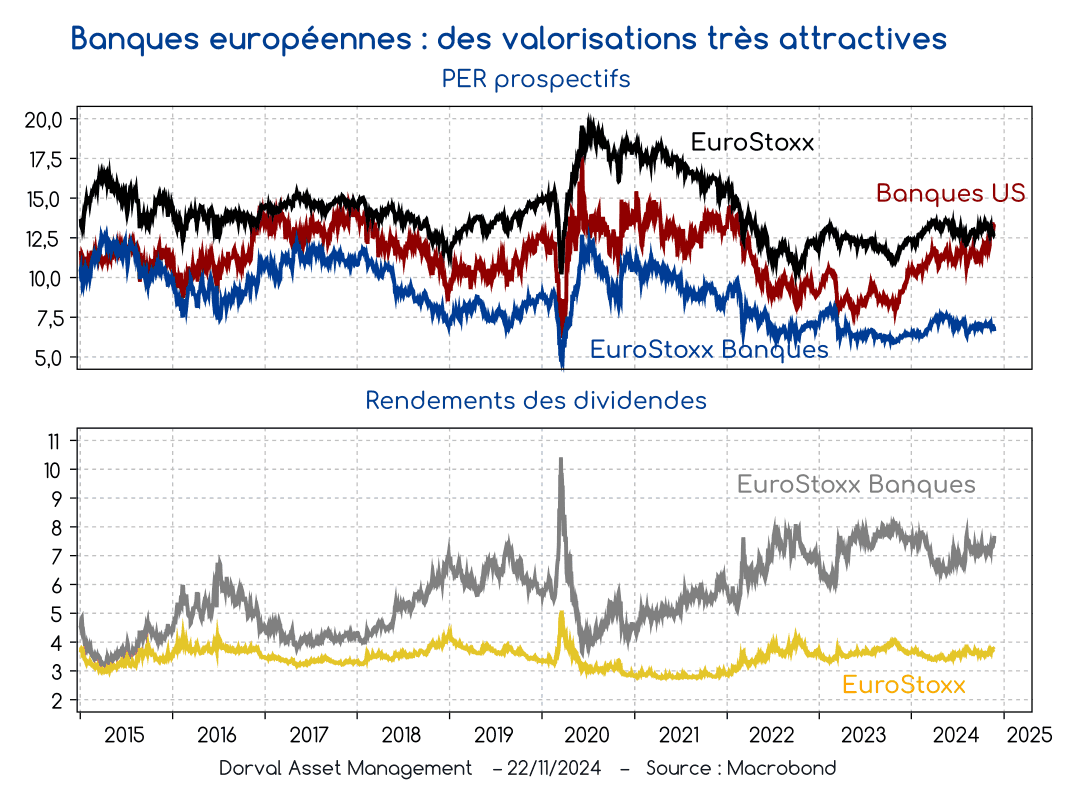

La question centrale pour un investisseur se simplifie donc à mesurer l’opportunité d’acheter des titres dont la valorisation est extraordinairement attractive, avec des dividendes de 7,5% (graphique 4), et dont les profits surprennent presque systématiquement à la hausse depuis plus de quatre ans. Ces facteurs positifs nous semblent à ce stade suffisamment puissants pour compenser les craintes légitimes liées à la situation économique et aux menaces de hausse des impôts, comme on l’a vu en Espagne récemment. Nous continuons cependant bien entendu à surveiller le risque de récession en Europe, en particulier sur le marché du travail. Nous maintenons dans nos portefeuilles une surexposition aux banques européennes, surexposition exprimée dans des paniers équipondérés de valeurs financières qui incluent aussi des assureurs. Dans nos portefeuilles globaux, ces paniers intègrent aussi des financières japonaises.