Pourquoi l’Europe boursière fait aussi bien que l’Amérique depuis fin 2022 - 3 juin 2024

La montée en puissance de l’intelligence artificielle favorise le marché américain de manière disproportionnée. Et pourtant, l’Europe boursière fait mieux que tirer son épingle du jeu. Nous revenons sur les raisons de ce paradoxe.

« L’Amérique prend tout ! ». C’est le cri que les investisseurs ont eu maintes fois l’occasion de pousser au cours des quinze dernières années. Une politique monétaire ultra-agressive dès 2008, une politique budgétaire très accommodante à partir de 2018, avec de juteuses baisses d’impôts pour Corporate America, et, surtout, l’apparition d’un oligopole triomphant dans la numérisation. Résultat : la capitalisation boursière du MSCI Monde (pays développé) est aujourd’hui dominé à 70% par les valeurs américaines, contre 50% en 2009.

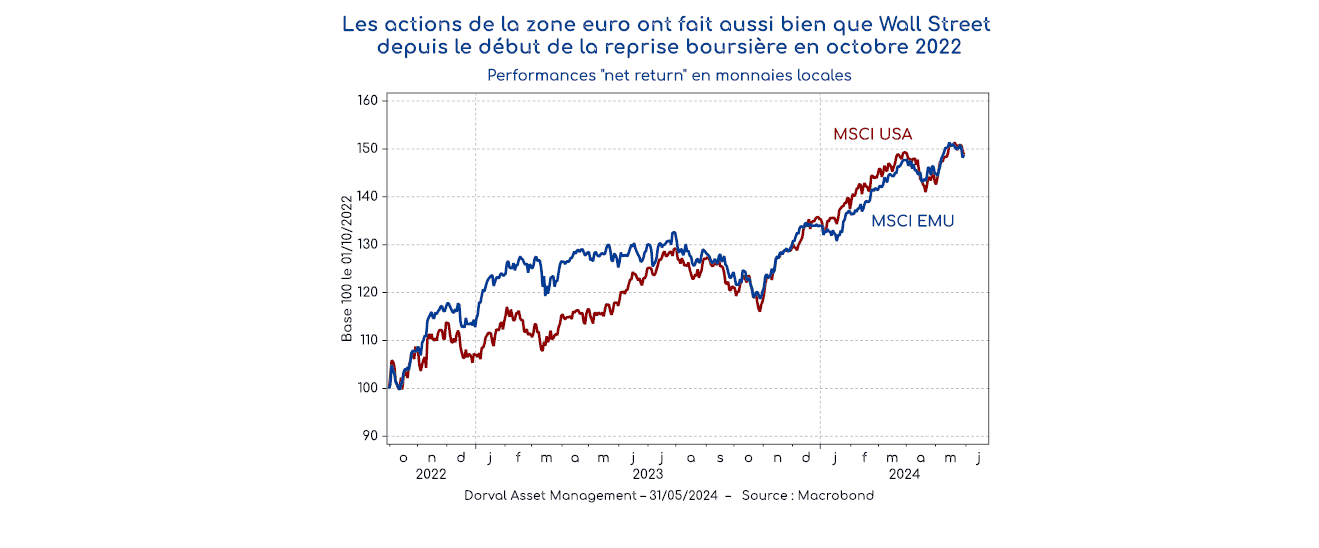

Avec l’intelligence artificielle (IA), la tendance des quinze dernières années ne semble pas prête de se retourner puisque les champions de l’IA – dont l’explosive Nvidia – sont presque tous américains. On aurait dès lors pu s’attendre à ce que la reprise boursière en vigueur depuis le point bas d’octobre 2022 soit marquée par une nouvelle surperformance du marché américain, en particulier par rapport à l’Europe, où les grandes valeurs technologiques sont rares. Ce n’est pourtant pas le cas. Depuis le point bas d’octobre 2022, les performances nettes, dividendes réinvestis, du MSCI USA et du MSCI EMU ont été similaires, aux alentours de +50% en monnaies locales (graphique 1).

Les raisons de cette performance européenne sont multiples. Il y a d’abord un effet de base puisqu’en octobre 2022, la valorisation des marchés européen était totalement déprimée par la crise énergétique issue de la guerre en Ukraine. Plus récemment, l’Europe boursière a aussi bénéficié d’un contexte favorable de remontée des anticipations de croissance en même temps que la BCE annonçait l’arrivée de la baisse des taux, dont la première aura lieu le 6 juin prochain. Enfin, beaucoup de grandes valeurs européennes sont des multinationales championnes dans leur secteur qui ont été portées par la solidité de la croissance mondiale.

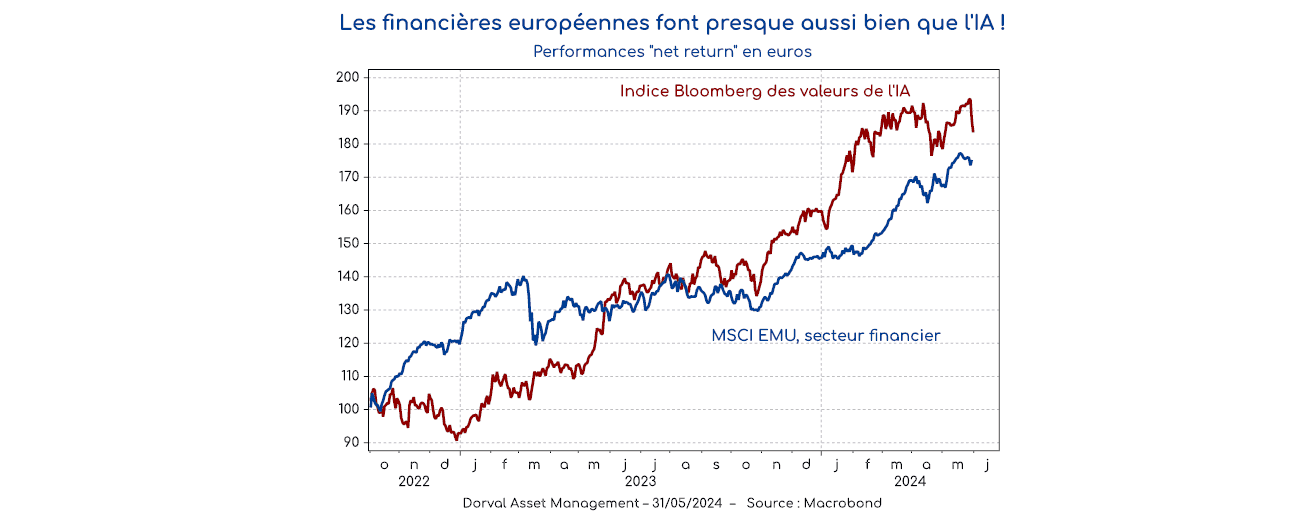

Mais il y a autre chose de bien plus important. Le plus gros secteur de la cote européenne en termes de capitalisation boursière, c’est le secteur financier (près de 20% du marché). Ce secteur, beaucoup d’investisseurs pensent raisonnable de le sous-pondérer structurellement du fait de son opacité supposée, et parce que sa profitabilité semble bien trop dépendre du bon vouloir des régulateurs et des politiques. Pendant 13 ans, de 2008 à 2020, ils ont eu entièrement raison mais, depuis 2021, le vent a tourné. Les augmentations de capital sont devenues beaucoup plus rares, les taux d’intérêt négatifs qui déprimaient les marges des banques et l’équilibre financier des assureurs ont disparu, et les financières ont versé de forts dividendes. Depuis octobre 2022, la performance « net return » des financières européennes aura atteint +75%, soit presque autant que les valeurs « IA » sur la même période ! (Graphique 2).

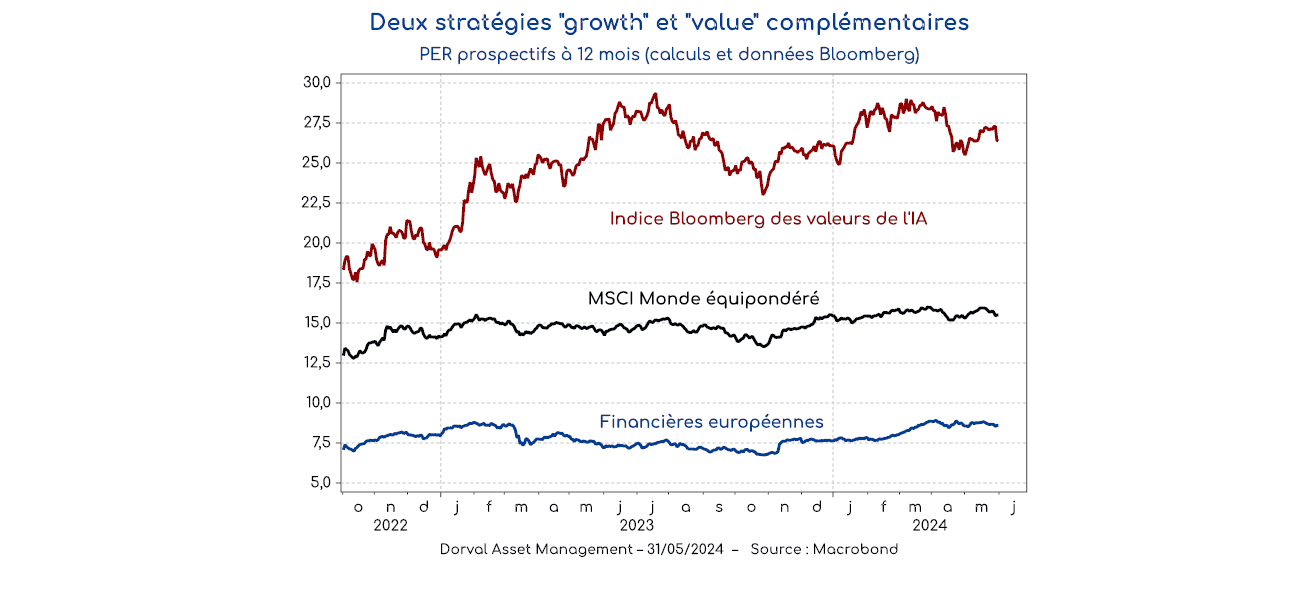

Cette performance spectaculaire d’un mal-aimé de la cote peut-elle se poursuivre ? Pour le moment, la dynamique bénéficiaire des financières européennes reste positive, et le PER du secteur demeure attractif, à moins de 9 fois les bénéfices attendus (graphique 3). Nous voilà donc aux prises avec deux thématiques porteuses aux contours et aux valorisations radicalement différentes. Le thème de l’IA embarque des valeurs surtout américaines (pour l’instant en tous cas) dont le PER moyen dépasse 25x les bénéfices et où les taux de croissance sont parfois spectaculaires. A l’autre bout, le thème des financières européennes est porté par une logique de normalisation des profits après 13 ans de marasme, un tandem croissance/taux d’intérêt enfin favorable en Europe, et une valorisation toujours très attractive. Pour comparaison, les financières américaines sont près de deux fois plus chères en termes de PER. Voici donc deux thématiques très complémentaires que nous retrouvons sous forme de paniers diversifiés dans les fonds globaux de Dorval AM.