Une baisse des taux de la Fed favorable à l’élargissement des performances boursières ? - 15 juillet 2024

Clef de voute des marchés financiers mondiaux, la Réserve fédérale américaine semble proche de baisser ses taux. Cela pourrait favoriser un élargissement des performances boursières au-delà des « 7 magnifiques », mais d’autres facteurs sont aussi en jeu.

Les dernières nouvelles en provenance de l’inflation américaine sont très encourageantes. Après une réaccélération notable au cours de premiers mois de l’année, les prix à la consommation se sont considérablement assagis en mai (+0,0%) et en juin (-0,1%). Ces bons chiffres sont d’autant plus convaincants qu’ils reflètent une désinflation plus largement diffusée à l’ensemble des composantes de l’inflation, et non l’effet d’une baisse des prix sur quelques produits (graphique 1).

La Réserve fédérale américaine ne conclura pas que la partie est totalement gagnée sur la base de deux chiffres mensuels, aussi bons soient-ils. Mais, avec une économie où les signes de surchauffe ont presque disparu, elle pourrait commencer à diminuer la pression qu’elle exerce sur l’économie, et donc baisser les taux graduellement à partir du mois de septembre. Et si l’économie venait à ralentir plus que prévu, elle serait en position de baisser plus fortement les taux.

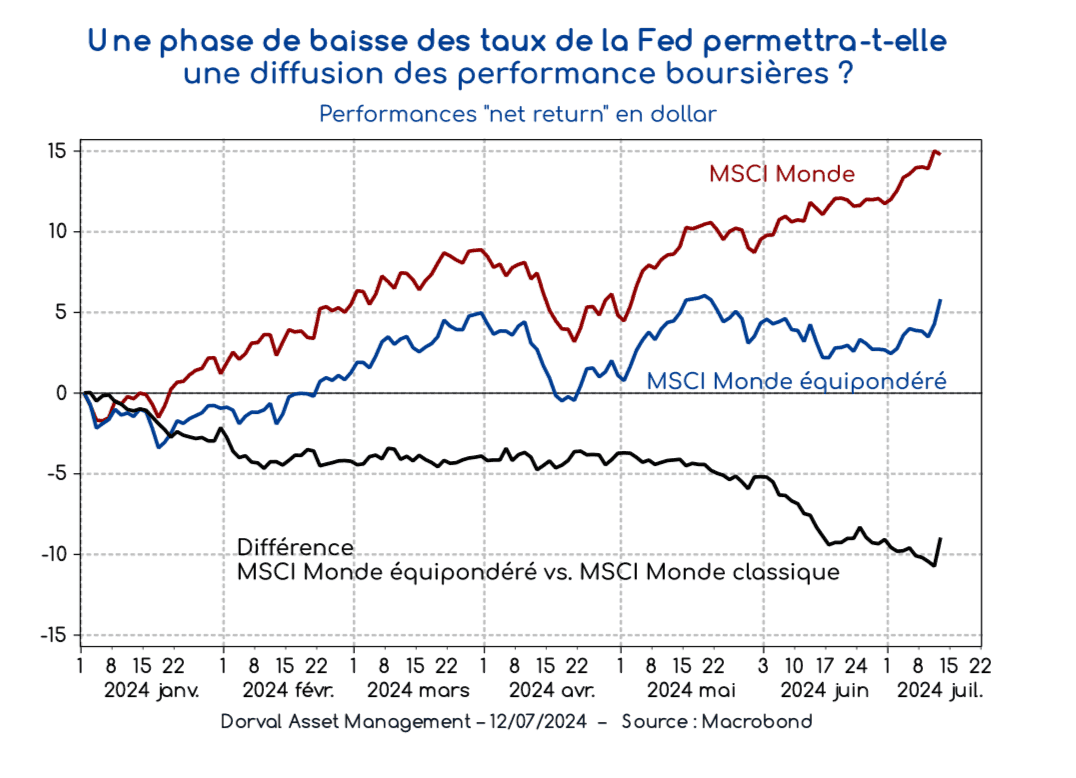

Ce contexte est habituellement favorable aux marchés financiers. Dans un monde où le dollar reste dominant, la politique de la Fed est toujours un signal majeur qui peut exercer une forte influence sur les « esprits animaux » des investisseurs. Peut-on dès lors imaginer que les performances boursières deviennent moins concentrées sur les seules grandes valeurs américaines ? Depuis le début de l’année, en effet, le MSCI Monde pondéré par les capitalisations – où les « sept magnifiques » (Nvidia, Google, Apple, etc.) pèsent pour plus de 20% – a considérablement surperformé le MSCI Monde équipondéré (graphique 2).

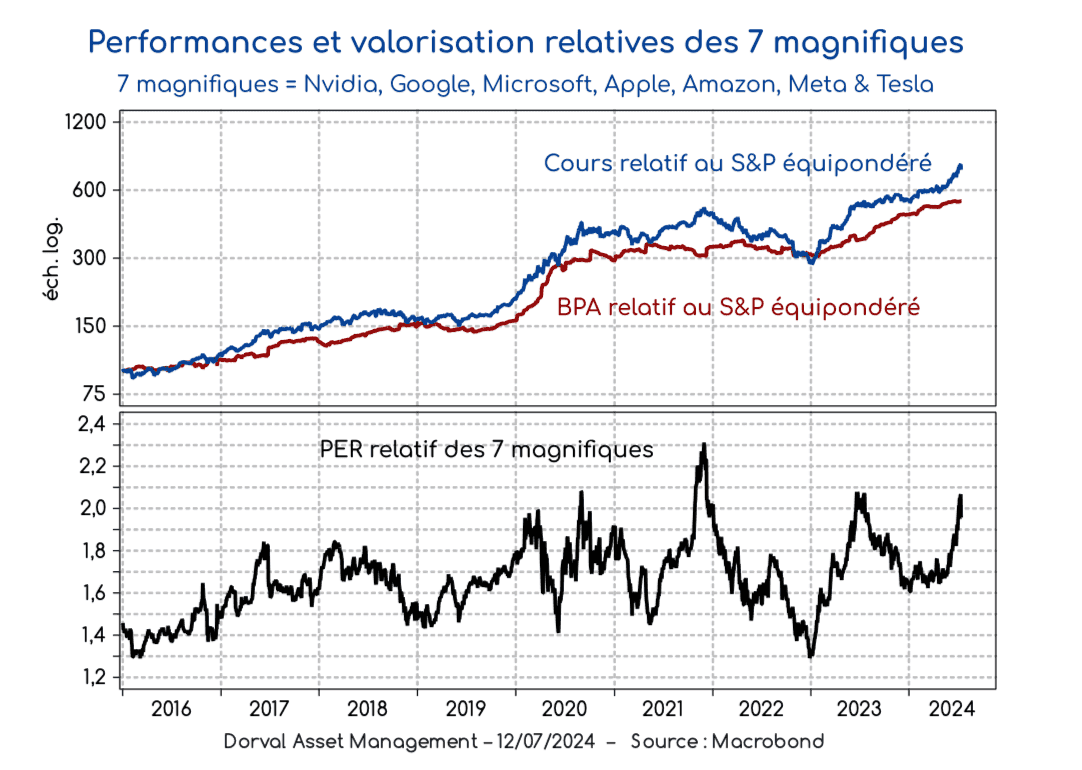

Si la baisse des taux de la Fed constitue peut-être un élément nécessaire à une diversification des portefeuilles et à un élargissement de l’appétit pour le risque, elle n’est cependant pas une condition suffisante. Il faut d’abord que la valorisation relative des champions américains soit devenue suffisamment élevée pour inciter les investisseurs à s’ouvrir à d’autres propositions. C’est peut-être le cas aujourd’hui. Avec un PER égal à 2 fois celui du S&P 500 équipondéré, leur valorisation relative est aujourd’hui nettement supérieure à la moyenne des dernières années, même si elle a pu atteindre brièvement 2,3 fois à la fin de l’année 2021.

Pour que la diffusion se produise, il faudra aussi que les investisseurs se persuadent que la croissance mondiale s’équilibre, avec une économie américaine un peu moins vigoureuse et des économies asiatiques et européennes plus dynamiques. Les enquêtes sur le climat des affaires prenaient cette direction jusqu’en mai, mais les données plus récentes sont un peu moins convaincantes, avec une baisse des PMI au mois de juin.

Enfin, les risques politiques interrogent. La perspective d’une nouvelle élection de Donald Trump, qui semble aujourd’hui probable, fait craindre un retour de la guerre commerciale et une politique budgétaire qui ferait peser des risques sur les taux d’intérêt. A moins que Wall Street ne parie que Donald Trump ne pourra faire ce qu’il dit. Et en France, les investisseurs se demandent ce qui pourrait suivre les élections législatives. L’incertitude et les potentielles hausses d’impôts inquiètent, mais d’autres pays européens en ont connu récemment (Espagne, Angleterre) sans dommage majeur pour l’économie et les marchés. Une démission du président de la République avec de nouvelles élections à la clef serait en revanche un scenario plus dangereux pour les marchés financiers car il raviverait la crainte de l’élection d’un candidat potentiellement en conflit avec nos partenaires européens. Ce scenario parait aujourd’hui peu probable, mais qui sait ?

Dans nos fonds flexibles mondiaux et européens nous demeurons pour l’instant bien investis sur les marchés des actions, marchés qui bénéficient toujours d’une croissance mondiale stable, d’une inflation en baisse et de la perspective de baisses graduelles des taux courts. En Europe, nous considérons que la prime de risque politique française qui a été intégrée par les marchés est probablement suffisante, le CAC 40 ayant déjà reperdu la quasi-totalité de ses gains depuis le début de l’année.