Vers une déconnection entre actions et obligations-22 janvier 2024

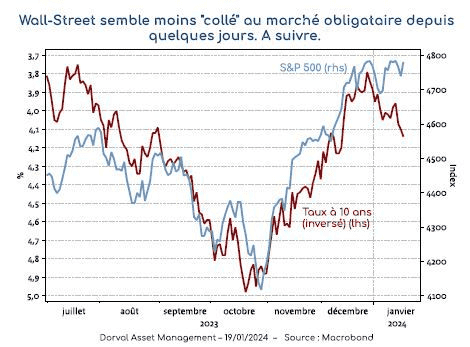

A la hausse comme à la baisse, les marchés des actions sont depuis l’été fortement dépendants de l’évolution des taux d’intérêt à long terme. Cette forte corrélation devrait se réduire sous l’effet de l’assouplissement monétaire à venir des banques centrales.

Après avoir été très temporairement faible et même négative au premier semestre 2023 du fait de la crise des banques régionales américaines, la corrélation entre marchés des actions et marchés obligataires souverains a atteint un niveau record depuis l’été dernier. Le PER prospectif du MSCI Monde et les taux longs réels américains (inversés) ont été corrélés à 90% sur six mois, un record égalé une seule fois depuis 2007 (graphique 1). Ce niveau est statistiquement insoutenable : l’histoire nous enseigne en effet que la corrélation entre PER et rendement des obligations est à la fois très instable et, en moyenne, proche de zéro. La période que nous venons de traverser est donc assez exceptionnelle.

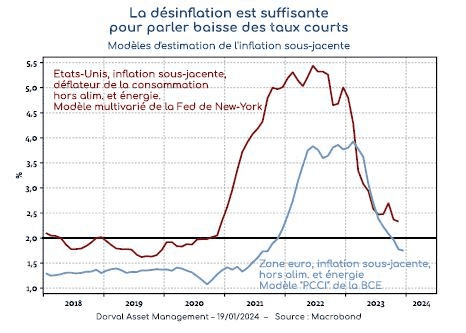

Le PER est avant tout une mesure de la visibilité que les investisseurs perçoivent. Cette visibilité subjective est affectée par des facteurs très divers, mais on peut comprendre qu’elle soit depuis deux ans particulièrement corrélée aux taux à long terme. L’inflation et la réaction des banques centrales à cette inflation ont en effet largement dominé la question des risques. Cela reste le cas aujourd’hui, mais avec une évolution clairement positive qui devrait finir par réduire la corrélation entre marchés des actions et taux à long terme. Avec la désinflation (graphique 2), nous sommes en effet passé d’une situation où les banques centrales étaient prêtes à casser la croissance pour juguler l’inflation, à une situation où non seulement ce n’est plus nécessaire, mais où elles commencent à se préoccuper au moins préventivement des risques pour la croissance. C’est un très gros changement.

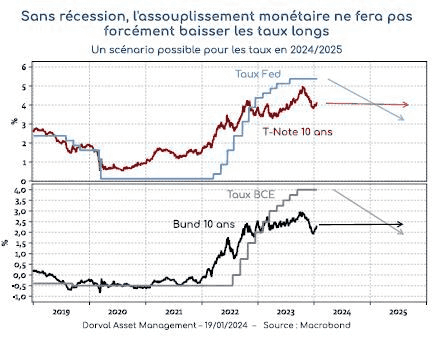

En pratique, ce changement devrait se traduire par une normalisation progressive de la courbe des taux d’intérêt, celle-ci passant de la situation de forte inversion actuelle à une situation plus normale de courbe ascendante. Dans un scénario de soft landing avec une inflation bien maitrisée, on peut supposer que la Fed et la BCE baisseraient leur taux d’environ 200 points de base d’ici fin 2025 afin de neutraliser une politique monétaire aujourd’hui restrictive. La courbe des taux se redressant, des taux Fed à 3,25% en 2025 sont en effet compatibles avec des taux longs à 4% ou plus, et des taux BCE à un peu moins de 2% le sont aussi avec des taux Bunds supérieurs à 2% (graphique 3). Ce scénario de soft landing a priori positif pour les actions ne le serait donc pas forcément pour les obligations à long terme. On peut même imaginer que les taux longs remontent un peu, sans doute dans l’indifférence générale.

Combien de temps faudra-t-il pour que ce processus de redressement de courbe s’enclenche ? Il semble que la BCE veuille attendre encore quelques mois pour surveiller les négociations salariales et baisser les taux courts à partir du mois de juin. Mais si les chiffres d’inflation et/ou de croissance surprenaient à la baisse, cela pourrait être un peu plus tôt. Du côté de la Réserve fédérale, on attend le verdict de Jerome Powell fin janvier, dans un contexte où le marché du travail reste encore dynamique, ce qui complique un peu les choses.

En attendant, on peut noter qu’à Wall Street la dépendance du marché des actions à la dynamique des taux à long terme semble déjà se réduire un peu depuis quelques jours (graphique 4). La focalisation des investisseurs sur la question des taux d’intérêt à long terme est-elle en train de se calmer ? A suivre.

Dans nos fonds diversifiés globaux, nous restons sur le positionnement suivant : surpondération des actions, une duration obligataire modérée comme couverture en cas de ralentissement économique important, et du rendement monétaire en euro. Dans l’attente d’un pivot de la BCE et d’une reprise progressive de l’activité, nous maintenons une forte exposition aux actions dans nos fonds flexibles européens. Dans ces fonds, outre un panier cœur proche de l’Euro Stoxx 50, nous investissons dans un panier diversifié de petites et moyennes valeurs, des valeurs bancaires et des sociétés bénéficiant des thèmes de la productivité et de la transition énergétique.

Télécharger la lettre hebdomadaire en version PDF-22 janvier 2024